Contribuintes com muitas operações, como mercados, poderão usar alíquota média

O projeto que regulamenta a reforma tributária (PLP 68/24) estabelece um mecanismo para usar a capilaridade dos meios eletrônicos de pagamento (cartões, Pix, TEDs) para recolher automaticamente o tributo devido pelo contribuinte em cada operação. O mecanismo será detalhado em regulamento.

A regulamentação da reforma foi aprovada em dezembro, 17, na Câmara dos Deputados e segue para sanção presidencial.

O recolhimento na liquidação financeira (split payment) permitirá a troca de informações entre os contribuintes em cada elo da cadeia produtiva e o sistema comum do Imposto sobre Bens e Serviços (IBS) e da Contribuição sobre Bens e Serviços (CBS), instituído pela Receita Federal e pelo Comitê Gestor do IBS.

Com base nas informações sobre as operações, do valor obtido com a venda por esses meios de pagamento será debitado o tributo devido pelo vendedor, ficando com ele apenas a diferença, descontadas ainda as taxas pelo uso dos sistemas de pagamento e os créditos dos tributos apurados nas outras etapas.

Se a consulta de informações não puder ser feita dessa forma, caberá ao comitê gestor ou à Receita calcular depois o valor líquido de impostos a pagar e devolver ao contribuinte, em até três dias úteis, o excedente.

Contribuintes como supermercados, com fluxo grande de operações, poderão optar por split payment simplificado com o uso de uma alíquota média e histórico de créditos. Após ajustes feitos pelo Fisco, a diferença, se houver, será devolvida em três dias úteis.

Mas isso vale apenas se o pagamento tiver sido feito pelo split payment ou pelo comprador.

- 30 dias se o contribuinte fizer parte de programas de conformidade;

- 60 dias se envolver bens incorporados ao ativo imobilizado ou de menor valor; e

- 180 dias nos demais casos.

Em vez de devolver dinheiro para cada consumidor baseado no que ele gasta, o governo planeja fazer sorteios de prêmios, tendo como limite 0,05% da arrecadação total quando o consumidor indicar seu CPF na nota fiscal.

Em certas situações que poderiam provocar dúvidas, o texto estipula regras específicas:

- serviço de transporte de passageiros: o local de início do transporte;

- serviço de transporte de carga: o local da entrega ou disponibilização do bem ao destinatário; e

- serviço de cobrança de preço ou pedágio: o território de cada município e estado ou o Distrito Federal proporcionalmente à extensão da via pedagiada em cada território.

Haverá, porém, uma redução nas alíquotas de acordo com as estimativas de receita de cada ente federativo entre 2024 e 2026.

A base de cálculo incluirá o preço, o frete, o imposto de importação, o imposto seletivo (se houver) e outras taxas existentes.

No caso de serviços e bens imateriais (softwares, por exemplo), o contribuinte será o fornecedor no exterior. Se uma empresa ou pessoa física comprar um serviço ou bem imaterial sem usar plataformas digitais e o tributo não for pago, o comprador será responsável solidário pelo pagamento do IBS e da CBS.

Fonte: Agência Câmara de Notícias

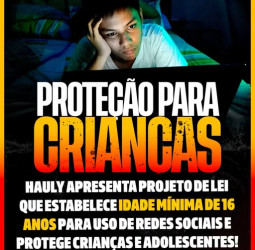

Deputado Hauly

Deputado Hauly